काठमाडौं।

एनआईसी एसिया बैंकले आफ्नो कमजोरीलाई ढाकछोप गर्न जति नै प्रचारबाजी गरे पनि तथ्यांकले भने बैंकको वित्तीय अवस्था नकारात्मकतातर्फ गएको पुष्टि गरेको छ । बैंकको आम्दानीमा उच्च गिरावट, खराब कर्जा वृद्धि, ठूलो परिमाणमा निक्षेप फिर्ता, गैरबैंकिङ सम्पत्ति थुप्रिएर बिक्री हुन नसक्नु, केन्द्रीय बैंकको निगरानी पर्नु, ग्राहकको विश्वसनीयता गुमाउनु र शेयर मूल्यमा गिरावट हुनुलगायतका महत्वपूर्ण सूचकले एनआईसी एसिया बैंकको ओरालो यात्राको संकेत गरेको हो ।

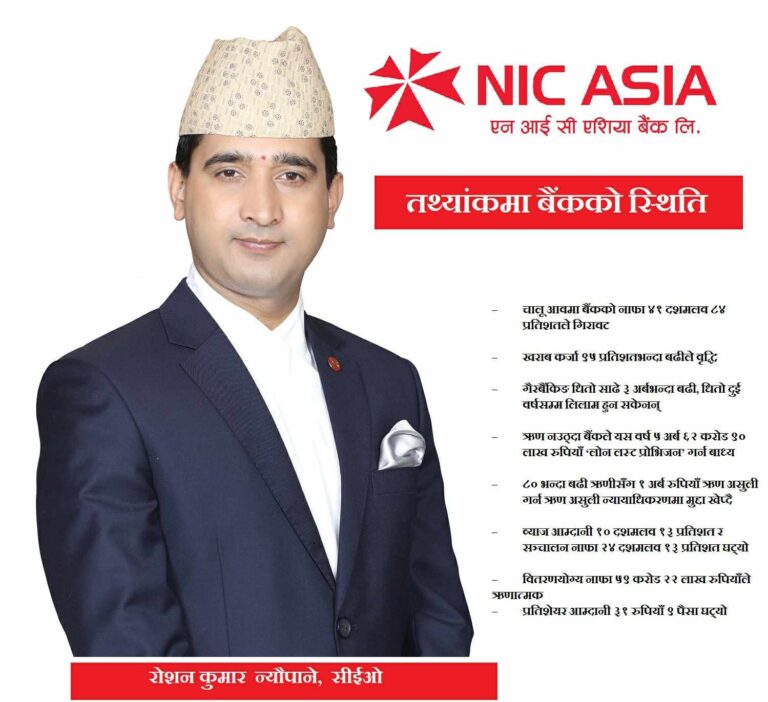

एनआईसी एसिया बैंकको खराब वित्तीय सूचकमध्ये चालू आर्थिक वर्षको छ महिनामा नाफा ४१ दशमलव ८४ प्रतिशतले घट्नु, खराब कर्जा (एनपीएल) ९५ प्रतिशतभन्दा बढीले वृद्धि हुनु प्रमुख रहेका छन् । गत पुस मसान्तसम्म बैंकको खराब कर्जा १ दशमलव ९० प्रतिशत कायम भएको छ । जुन गत वर्षको सोही अवधिमा शून्य दशमलव ६१ प्रतिशत मात्रै थियो । बैंकको खराब कर्जा ३ अर्ब ४८ करोड रुपियाँ रहेको बैंकद्वारा जारी दोस्रो त्रैमासिक वित्तीय विवरणमा नै उल्लेख छ ।

त्यस्तै बैंकसँग करिब साढे ३ अर्ब रुपियाँको गैरबैंकिङ धितो थुप्रिएको छ । जसलाई पटकपटक लिलामीमा लैजाँदा पनि बिक्री हुन नसक्दा बैंकले चालू आर्थिक वर्षमा ५ अर्ब ६२ करोड ९० लाख रुपियाँ ‘लोन लस्ट प्रोभिजन’ गर्न बाध्य भएको छ । साथै ८० भन्दा बढी ऋणीको १ अर्ब रुपियाँ ऋण असुलीका लागि एनआईसी एसिया बैंकले ऋण असुली न्यायाधिकरणमा ऋणीविरुद्ध मुद्दा दायर गरेको छ जुन समकक्षी बैंकको तुलनामा उच्च हो ।

यसै गरी बैंकको खुद ब्याज आम्दानी १० दशमलव १३ प्रतिशत र सञ्चालन मुनाफा २४ दशमलव १३ प्रतिशत घटेको छ । पुस मसान्तसम्म बैंकको वितरणयोग्य नाफा ५९ करोड २२ लाख रुपियाँ ऋणात्मक रहेको छ । नाफासँगै बैंकको प्रतिशेयर आम्दानी ३१ रुपियाँ ९ पैसाले घटेर २५ रुपियाँ ५२ पैसामा झरेको छ ।

समग्र वाणिज्य बैंक क्षेत्रको निक्षेप करिब १२ अर्ब रुपियाँले वृद्धि हुँदा एनआईसी एसियाको भने घटेको छ । नेपाल बैंकर्स संघको तथ्यांकअनुसार माघ महिनामा मात्रै एनआईसी एसिया बैंकको निक्षेप १४ अर्ब रुपियाँले घटेको छ । गैरबैंकिङ सम्पत्ति दुई वर्षभित्र लिलाम बिक्री गरिसक्नुपर्ने कानुनी व्यवस्था छ । तर, एनआईसी एसिया बैंकले लिलाम गर्न सकिरहेको छैन । धितो लिलाम गर्न नसक्नु धितोभन्दा ऋण बढी प्रवाह गरेको परिणति रहेको बैंकहरू बताउँछन् । उल्लेखित सूचकले बैंकको वित्तीय स्वास्थ्य राम्रो नरहेको स्पष्ट देखिन्छ ।

त्यसबाहेक एनआईसी बैंकले पुँजीकोष मिलान गर्न बासेल रिपोर्टमा १ खर्ब ३४ अर्ब फर्जी कर्जा देखाएको छ । बैंकको २ खर्ब ९३ अर्ब कुल कर्जा प्रवाहमध्ये आवासीय कर्जामा करिब ४७ प्रतिशत देखाइएको छ । जबकि आवासीय कर्जामा अधिकतम २५ प्रतिशत प्रवाह गर्ने व्यवस्था राष्ट्र बैंकको छ ।

एनआईसी एसिया बैंकले करिब ३२ अर्ब कर्जाको जोखिमभार कम देखाएर प्राथमिक पुँजी कोष पुगेको देखाइएको हो । बैंकले असोज र पुसको वित्तीय विवरणमा ऋणको जोखिमभार मिलाउन ‘क्रेडिट रिस्क’ कम देखाउने गरी बासेल प्रतिवेदनमा तोडमोड गरेको विषयमाथि राष्ट्र बैंकले अनुसन्धान गरिहेको छ ।

एनआईसी बैंकको ओरालो लाग्नुका पछाडि केन्द्रीय बैंकको पनि कमजोरीका रूपमा लिने गरिएको छ । राष्ट्र बैंकले बेलैमा ‘लगाम’ लगाएको भए सर्वसाधारणको अर्बांै रुपियाँ लगानी रहेको बैंकमा समस्या उत्पन्न नहुने समकक्षी बैंकरहरूले अनौपचारिक छलफलमा बताउँछन् ।

राजनीतिक पहुँचका आधारमा एनआईसीका सञ्चालक र उच्च व्यवस्थापक ‘साँढे’ बन्ने र त्यसमा राष्ट्र बैंक मूकदर्शक बन्दा एनआईसी एसिया बैंकको मनोपोली बढ्दै गएको हो । एनआईसी एसिया बैंक वित्तीय नीति, नियम सुशासन र बैंकिङ प्रणालीबाट सञ्चालन हुनेभन्दा पनि मुख्य लगानीकर्ता विशाल ग्रुपको लडह र उनीहरूकै इसारामा चल्ने गरेको छ । विशाल ग्रुपले पहुँचका आधारमा केन्द्रीय बैंकमा दबाब सिर्जना गर्दा गलत कामको जानकारी पाएर पनि राष्ट्र बैंकले ‘एक्सन’ आनाकानी गर्दै आएको छ ।

विशेष गरी एनआईसी एसिया बैंकका प्रमुख कार्यकारी अधिकृत (सीईओ) रोशनकुमार न्यौपानेको गैरव्यावसायिक क्रियाकलापका कारण सिंगो वित्तीय क्षेत्रमाथि नै आक्षेप लाग्न पुगेको छ । सीईओ न्यौपानेले ‘बैकिङ, इथिक्स, मोरल एन्ड इन्ट्रिग्रिटी’ लाई त्यागेर साम, दाम, दण्ड, भेद प्रयोग गर्न खोज्दा परिणाम नकारात्मक बन्दै गएको बैंकरहरूको विश्लेषण छ । बैंकको कमजोेरीबारे लेखिएका समाचारविरुद्ध फेक एकाउन्टबाट सामाजिक सञ्जालमा कमेन्ट र स्टाटस लेख्न लगाउने र प्रायोजित समाचारलाई शेयर गर्नुपर्ने बैंकले आफ्नो उर्दी दिएको कर्मचारीहरूले गुनासो गर्ने गरेका छन् ।

अहिले बैंकको ऋण तिर्न नपर्ने आन्दोलनलाई एजेन्डा बनाएर एनआईसी एसिया बैंकको कमजोरीलाई छोप्न सकिन्छ कि भन्ने प्रयास समकक्षी बैंकरहरूले गरेका छन् । यति बेला एनआईसी एसिया बैंकको विरोध गर्दा वा मौन बस्दा हामी पनि बद्नाम हुन्छौं कि भन्ने भयले औपचारिकताका निम्ति समाचारको खण्डन गर्न बैंकर बाध्य भएका हुन् । नत्र विगतमा समान ब्याजदर लागू गर्ने, अन्तरबैंक अस्वस्थ प्रतिस्पर्धा नगर्ने भन्नेलगायतका कयौं विषयमा बैंकर संघलाई नै एनआईसी एसिया बैंकले तुरुक्कै पारेको थियो । नाम नछाप्न भन्दै एक बैंकरले नेपाल समाचारपत्रलाई बताए ।

विगतमा बैंकर संघले राखेका कयौं बैठकमा एनआईसीको सीईओ उपस्थित नहुने, तल्लो तहका कर्मचारी गएर ठूला कुरा गर्दा बैंकिङ क्षेत्रमै एनआईसी बैंकका कर्मचारीप्रति नकारात्मक धारणा बन्न पुगेको उनी बताउँछन् । नेतृत्वले नै ‘बैंकिङ इथिकल’ काम गर्न कर्मचारीलाई दबाब दिँदा परिमाण सुखद नहुने उनको भनाइ छ । सञ्चालकको निहित स्वार्थ पूरा गराउन अपरिपक्क व्यक्तिलाई बैंकको सीईओ बनाइएको र सीईओकोे केटाकेटी पारा, सञ्चालकको इसारामा सीईओ नाच्दा जनताको सम्पत्ति जोखिममा पर्ने खतरा बढ्दै गएको छ ।

दुई वर्षअघि नेपाल राष्ट्र बैंकले एनआईसी एसिया बैंकलाई ३ अर्ब रुपियाँको प्रोभिजिङ गर्न लगाउँदा बैंक सञ्चालकले राजनीतिक दबाब दिई राष्ट्र बैंकका कार्यकारी निर्देशक महेश्वरलाल श्रेष्ठलाई नै सरुवा गरिएको थियो । एनआईसी एसिया बैंकको ‘डिफल्ट’ पत्ता लगाएर कारबाही गर्न तम्सिएका श्रेष्ठलाई राजनीतिक दबाबबाट तत्कालीन गभर्नर डा. चिरञ्जीवी नेपालमार्फत् डन्डा चलाइएको थियो ।

सीईओ न्यौपानेले तत्कालीन बैंक अफ एसियामा आन्तरिक अडिटर हुँदा ग्राहकको नागरिकता दुरुपयोग गरेर शेयर खरिद प्रकरणमा पनि मुछिएका थिए । चिलिमे जलविद्युत् कम्पनीको स्थानीयबासीका तर्फबाट शेयर खरिद गर्दा र कर्मचारीसँग ३६ प्रतिशत ब्याजमा पैसा लिएर लगानीकर्ता पनि उनी लफडामा परेको पुराना सहकर्मी बताउँछन् । कम कार्यअनुभव भएका न्यौपानेलाई विशाल ग्रुपको दबाबमा सीईओ नियुक्त गरिएको थियो । उनै न्यौपानले बूढानीलकण्ठमा सरकारी जग्गा मिचेर घर बनाएपछि नगरपालिकाले केही महिना अघि उनको घर नै भत्काइदिएको छ ।

यसैबीच एनआईसी एसिया बैंकले फागुन १ गते जारी गरेको विज्ञप्तिमा राष्ट्र बैंकको सुपरीवेक्षण चलिरहेको स्वीकार गरेको छ । उक्त सुपरीवेक्षण नियमित भएको पनि बैंकको दाबी छ । बैंकले हरेक दिनजस्तै जारी गर्ने विज्ञप्तिमा भने उसले आफ्नो कमजोरीलाई अस्वीकार गर्दै आएको छ ।

याे पनि

प्रतिक्रिया